Was ist das?

Bei dem Import von Waren aus Drittländern fällt die sogenannte Einfuhrumsatzsteuer an. Sie ist mit der Umsatzsteuer vergleichbar, die bei dem Verkauf von Waren oder bei der Erbringung einer Dienstleistung im Inland oder innerhalb der Europäischen Union anfällt. Bei der Einfuhrumsatzsteuer spielt es keine Rolle, ob der Import durch ein Unternehmen oder eine private Person erfolgt, da sie von allen abzuführen ist. Außerdem zählt sie im Gegensatz zur Umsatzsteuer nicht zu den Mehrwertsteuern, sondern zu den Verbrauchssteuern. Die Erhebung dieser Steuer erfolgt neben den anderen Verbrauchssteuern durch die deutsche Zollverwaltung. Das Finanzamt spielt für diese Steuer keine Rolle. Sie wird auch als Einfuhrsteuer oder Einfuhrabgabe bezeichnet.

Warum gibt es die Einfuhrumsatzsteuer?

Der Sinn hinter dieser Steuer ist, dass die Waren beim Kauf aus einem Drittland von der Umsatzsteuer in ihrem Ursprungsland befreit sind. Folglich ist die Einfuhrsteuer der Ersatz für die Steuern im Drittland. Sie dient als Ausgleich, damit es keinen ungerechtfertigten steuerlichen Vorteil gibt. Die steuerliche Belastung erfolgt bei der Einfuhr der Waren im Zielland. Durch die Einfuhrabgabe ist es also vermeidbar, dass importierte Waren ohne die Umsatzsteuer an ihren Endverbraucher kommen und eine internationale Steuergerechtigkeit herrscht.

Befreiung von der Einfuhrsteuer

• Waren aus dem Staatsgebiet der Bundesrepublik Deutschland

• Gegenstände in kleinen Mengen oder von geringem Wert

• Vorübergehend ausgeführte Waren

• Nicht umsatzpflichtige Waren wie Aktien und Wertpapiere

• Gesetzliche Zahlungsmittel

• Menschliche Organe

• Särge, Urnen

Wie hoch ist die Einfuhrumsatzsteuer?

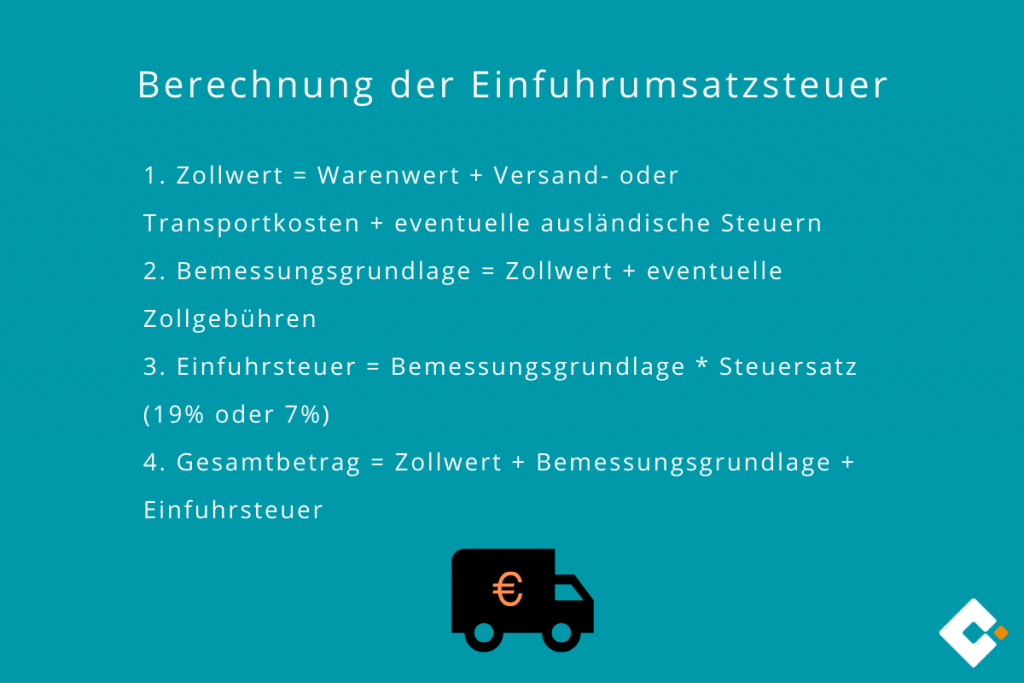

Die Berechnung der Einfuhrabgabe sowie deren Zahlung ist im Umsatzsteuergesetz (UStG) geregelt. Für die Berechnung ist der Zollwert, die Bemessungsgrundlage und die Einfuhrumsatzsteuer notwendig. Der Zollwert besteht aus dem Warenwert inklusive der Transport- oder Versandkosten und eventuellen ausländischen Steuern. Der Zollwert plus eventuelle Zollgebühren ergeben die Bemessungsgrundlage. Der Einfuhrumsatzsteuersatz bezieht sich auf den Betrag der Bemessungsgrundlage und die Höhe des Steuersatzes richtet sich nach den Umsatzsteuersätzen der einführenden Länder. Die Höhe der Einfuhrsteuer für die Bundesrepublik Deutschland entspricht demnach dem Mehrwertsteuersatz von 19 % oder 7 % für spezielle Produkte.

Beispiel für die Einfuhrumsatzsteuer

Im Onlineshop wurde ein Fahrrad für 1.200 Euro bestellt. Zuerst berechnet man den Zollwert, der sich aus den Kosten für das Fahrrad von 1.200 Euro und den Transportkosten von 200 Euro zusammensetzt. Der Zollwert beträgt demnach 1.400 Euro. Somit fallen zusätzliche Zollgebühren in Höhe von 210 Euro an, da der Freibetrag überschritten ist. Die Zollsätze sind sehr variabel je nach Beschaffenheit oder Produkt. In diesem Beispiel wurde mit einem Prozentsatz von 15 Prozent gerechnet. Die Bemessungsgrundlage liegt demnach bei 1.610 Euro und die Einfuhrsteuer beläuft sich auf 305,90 Euro. Dadurch ergibt sich ein Gesamtbetrag von 1.915,90 Euro für das Fahrrad inklusive der Steuern und Zollabgaben.

Ist die Einfuhrumsatzsteuer abzugsfähig?

Ein Unternehmen, dass die eingeführten Waren später für umsatzsteuerpflichtige Zwecke verwenden möchte, hat die Möglichkeit, die Einfuhrumsatzsteuer wie die Mehrwertsteuer als Vorsteuer abzuziehen. Dazu ist eine Umsatzsteuer Voranmeldung oder eine Umsatzsteuererklärung notwendig. Durch den Vorsteuerabzug ist eine mehrfache steuerliche Belastung vermeidbar.

Nicht Vorsteuerabzugsberechtigt

• Private Endnutzer

• Kleinunternehmen, Freelancer

• Bund, Länder und Gemeinden

Einkäufe in das Drittlandsgebiet

Gewerbliche Importeure können Waren bis zu einem Wert von 22 Euro ohne eine Einfuhrsteuer importieren. Private Personen dürfen bis zu 45 Euro frei im E-Commerce shoppen. Bestellungen in das Nicht-EU-Ausland sollten gut überlegt sein denn es kann auch schnell zu zusätzlich hohen Kosten kommen. Es sollte beachtet werden, aus welchem Land die bestellten Waren wirklich kommen. Der Standort des Onlineshopbetreibers ist möglicherweise in der EU, aber die Versendung der Ware erfolgt aus steuerlichen Gründen aus dem Nicht-EU-Ausland. In diesem Fall können hohe Zollkosten beim Zollamt anfallen. Bis zu einem Zollwert von 150 Euro inklusive der Versandkosten fallen keine zusätzlichen Zollgebühren an, sondern ausschließlich die Einfuhrumsatzsteuer. Außerdem können auch bei mitgebrachten Souvenirs aus dem Urlaub im Ausland zusätzliche Kosten anfallen, wenn diese den Freibetrag von 430 Euro übersteigen.