Was sich erst einmal nichtssagend anhört, wird für viele Händler ab dem 01.07.2021 zur Realität. Die bei vielen (Online-)Händlern bekannte Versandhandelsregelung gilt nicht mehr und an ihre Stelle tritt das sogenannte OSS (One Stop Shop). Die Frage stellt sich, was verbirgt sich hinter diesen drei Buchstaben? Und welche steuerlichen Konsequenzen hat die neue Vorschrift für Sie als Unternehmen? Wer ist eigentlich betroffen? Welche Umsatzgrenzen gelten wo? Wo müssen Sie die Steuern abführen? Welche Registrierungen sind dafür erforderlich?

1.000 Fragen, auf die wir Ihnen als Softwarehersteller gerne die Antworten liefern. Denn die Reform der EU-Umsatzsteuer-Regelungen bedeutet für (Online-)Händler sowie und Steuerberater Erleichterungen, aber auch Stolpersteine.

In diesem Blog-Beitrag halten wir Sie zu diesem Themenkomplex auf dem Laufenden zu allem, was es zum OSS-Verfahren gibt, wie Sie sich registrieren können und welche Ausnahmen es gibt. Außerdem zeigen Ihnen, wie Sie mit den microtech-Lösungen Ihre komplexen Prozesse vereinfachen können. So sind Sie, was Ihre Umsatzsteuerpflicht betrifft, optimal informiert und für Ihren Versand ins Ausland vorbereitet.

Folgende Fragen sollten Sie sich in Bezug auf One Stop Shop stellen

Um Ihnen eine grobe Einschätzung geben zu können, ob Sie von der Anwendung des OSS (One Stop Shop) betroffen sind, geben wir Ihnen folgende Fragen mit. Beantworten Sie mehr als eine Frage mit Ja oder sind Sie sich nicht ganz sicher, empfehlen wir Ihnen, diesen Artikel zu lesen. Diese Informationen ersetzen keine individuelle Beratung durch einen Steuerberater.

- Versenden Sie an private Kunden (Endverbraucher / B2C) innerhalb der EU?

- Kennen Sie die Summe Ihrer Umsätze mit privaten Endverbrauchern je Lieferland exakt?

- Beträgt die Summe dieser Umsätze mehr als 10.000 Euro pro Jahr (netto kumuliert über alle EU-Länder)?

- Haben Sie ein eigenes Lager in einem EU-Land oder in der Schweiz, von dem Sie Waren nach Deutschland versenden?

- Lagern Sie Ihre Ware bei Amazon, in Lagern außerhalb von Deutschland ?

- Um Ihnen einen einfachen Einblick in dieses komplexe Thema zu geben, haben wir zwei Webinare für Sie vorbereitet – diese sind wie immer kostenlos. Dazu laden wir Sie gerne ein.

Neben unseren erfahrenen Experten aus Vertrieb, Produktmanagement und Support, die Ihnen aufzeigen, wie Sie diese Anpassungen innerhalb Ihrer microtech-Lösung in den Ausbaustufen M bis XXL umsetzen können, konnten wir den Steuerberater Stefan Crivellin als ausgewiesenen Experten für Umsatzsteuerrecht für diese Webinare gewinnen. Das erste Webinar ist nun vorbei, zum Wiederholungswebinar am Mittwoch, 14.07.2021, 10:00 bis 12:30 Uhr, können Sie sich noch direkt anmelden:

Was ist das OSS-Verfahren?

OSS (One Stop Shop) ist das Nachfolgeverfahren von Mini One Stop Shop (MOSS). Es ist eine Sonderregelung im Bereich der Umsatzsteuer. Es richtet sich an Unternehmer, die im Inland ansässig sind, die steuerpflichtige Fernverkäufe von Gegenständen tätigen, eine elektronische Schnittstelle nicht ansässigen Steuerpflichtigen zu Verfügung stellen, so als würden diese Gegenstände quasi selbst geliefert werden oder nicht in der EU ansässig sind, aber im Inland über beispielsweise ein Warenlager Gegenstände an Privatpersonen in anderen EU-Mitgliedstaaten liefern.

So können Unternehmer ihre im EU-Ausland steuerpflichtigen Verkäufe über den One Stop Shop anmelden. Registrierte Unternehmen können ab dem 01.07.2021 ausgeführte und unter die Sonderregelung fallende Umsätze in einer Steuererklärung zentral an das Bundeszentralamt für Steuern (BZSt) übermitteln. Das BZSt verteilt dann die gemeldeten Umsätze sowie die vereinnahmte Umsatzsteuer im Anschluss an die jeweiligen EU-Staaten. Somit ist es für Sie sichergestellt, dass Sie sich nicht in jedem einzelnen EU-Staat lokal steuerlich erfassen lassen und laufend Umsatzsteuer-Meldungen abgeben müssen, sobald die EU-weite Lieferschwelle von 10.000 Euro netto kumuliert überschritten wurde.

Seit dem 01.04.2021 ist es möglich, die Teilnahme an diesem Verfahren mit Wirkung zu 01.07.2021 (es reicht eine pünktliche Registrierung einen Tag zuvor) über das BZst-Online-Portal (BOP) zu beantragen. Falls Sie das ELSTER-Portal nutzen, können Sie sich direkt mit ihrer Zertifikatsdatei einloggen. Im BOP können Sie auch die Registrierungsangaben ändern, Ihre Steuererklärung abgeben bzw. berichtigen und sich vom Verfahren abmelden, wenn es nicht mehr auf sie zutrifft.

Registrierung im BOP

Wie die Registrierung bzw. Anmeldung im BOP funktioniert, zeigen wir in unserem Video.

Wenn Sie wissen, dass Sie in diesem Jahr die 10.000 Euro-Schwelle überschreiten, sollten Sie sich im besten Fall bis zum 30.06.2021 im BOP angemeldet haben. Wenn Sie zu diesem Zeitpunkt merken, dass Sie erstmals die 10.000 Euro-Schwelle überschreiten, gibt es eine Kulanz-Regelung bis zum 10.07.2021. Versäumen Sie diese Fristen, ist es erst wieder möglich, sich für das nächste Quartal zu registrieren.

MOSS wird integriert

Der Mini One Stop Shop wird ab dem 01.07.2021 in das OSS-Verfahren integriert. So ist der OSS dann die einzige Anlaufstelle für grenzüberschreitende Fernverkäufe. Unternehmer, die den Mini One Stop Shop nutzen, müssen sich daher nicht erneut registrieren.

Beim Versand in Drittländer gilt das Umsatzsteuergesetz des Herkunftslandes.

Basis des OSS-Verfahrens ist die EU-Mehrwertsteuerreform von 2017, die auch eine Reform vom Umsatzsteuerrecht mit sich brachte.

3 One Stop Shops

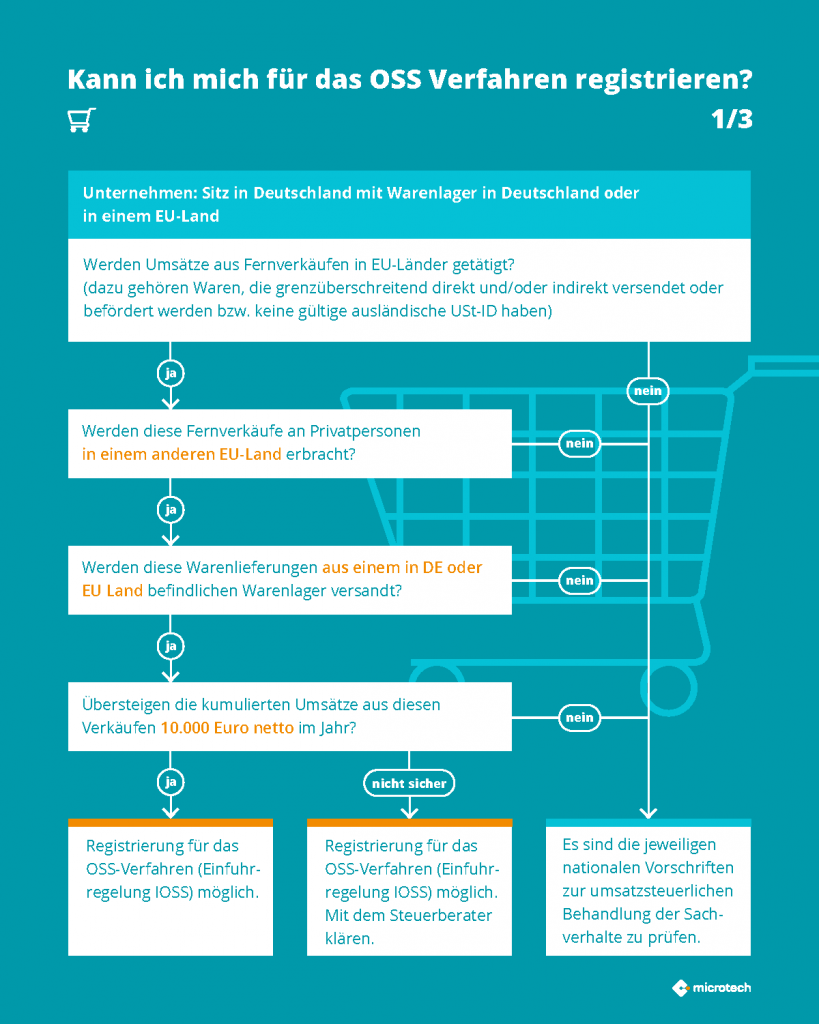

Es gibt drei One Stop Shops. Anhand unserer Entscheidungsmatrix können Sie ganz leicht sehen, ob Sie sich für das OSS-Verfahren anmelden können. Wenn Sie sich nicht sicher sind, klären Sie Ihre Situation mit Ihrem Steuerberater ab.

One Stop Shop, EU-Reglung

Das Verfahren One-Stop-Shop, EU-Regelung, ist der Nachfolger des Mini-One Stop Shop. Es betrifft Sie, wenn Sie im Inland ansässig sind und sich Ihr Warenlager im Inland oder in einem EU-Land befindet.

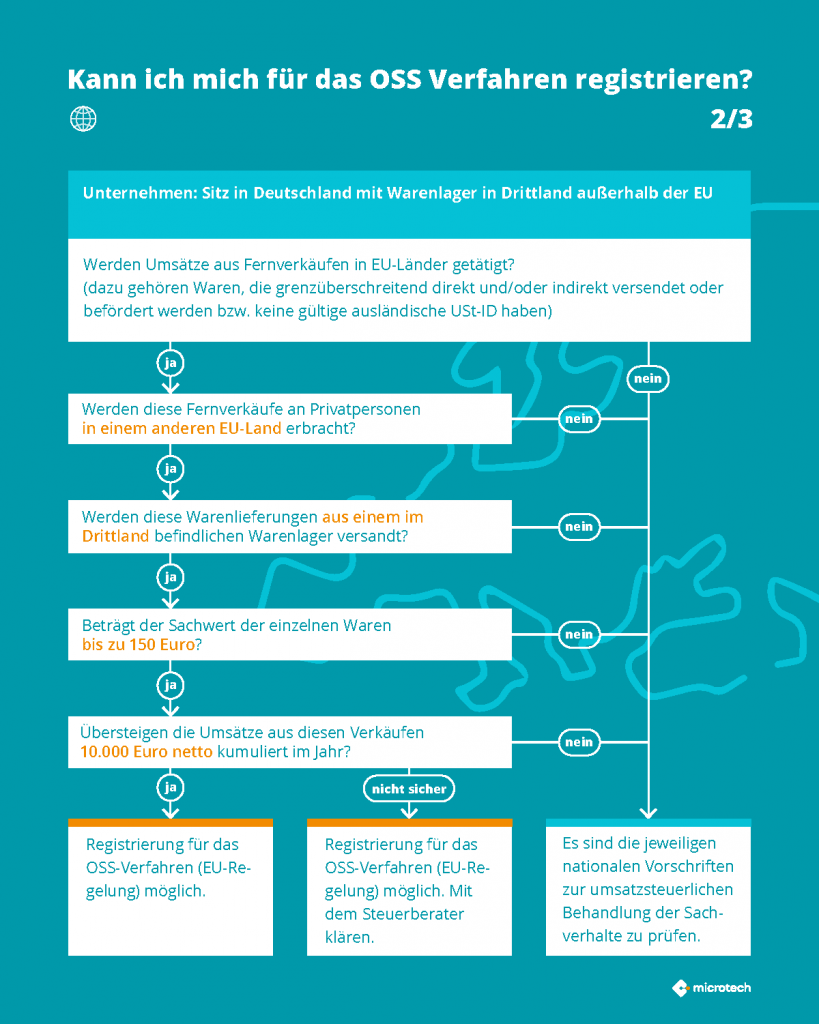

Import-OSS

Wenn Sie aus einem Drittland eingeführten Fernverkäufe mit einem Wert von bis zu 150 Euro haben, können Sie sich beim Import-One Stop Shop registrieren. Sie können den Import-One Stop Shop nutzen, wenn der Sitz Ihres Unternehmens in Deutschland ist und sich das Warenlager in einem Drittland außerhalb der EU befindet.

Ein Beispiel zum Import-OSS wäre, wenn ein Schweizer Unternehmer Präsenz-Seminare in Deutschland anbietet.

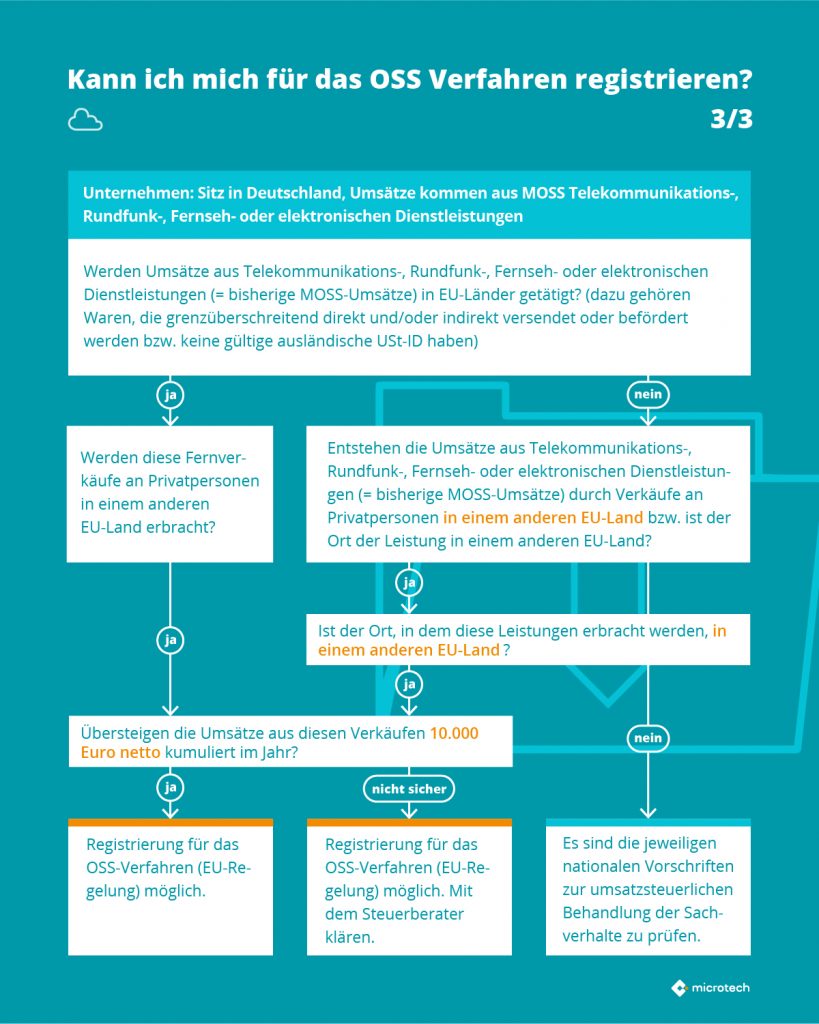

One Stop Shop, Nicht EU-Regelung

Wenn Sie nicht in der EU ansässig sind und Dienstleistungen an in der EU ansässige private Kunden erbringen, müssen Sie die Umsatzsteuer im Land des Empfängers abführen.

Mit dem Verfahren One-Stop-Shop, Nicht EU-Regelung (was früher VAT on e-Services hieß) können Sie nun ihre betreffenden Umsätze zentral erklären und dort die fällige Umsatzsteuer zahlen.

Sonderregelungen des One Stop Shops

Einige Transaktionen sind nach jetzigem Stand nicht mit dem OSS-Verfahren kompatibel. Dann müssen Unternehmer weiterhin die Registrierung und Begleichung der Umsatzsteuer im Bestimmungsland durchführen. Zu dieser Sonderregelung zählt unter anderem die Lieferung innerhalb eines EU-Landes, in dem sich das ausländische Fulfillment Center der EU befindet. Außerdem müssen Sie eine entsprechenden Teil Ihrer Verkäufe über lokale Registrierungen im Bestimmungsland angeben, wenn Sie beispielsweise zusätzlich zu Ihrem Online-Shop auf Marktplätze wie Amazon (Amazon PAN EU) setzen. Auch Lieferungen der Produkte in ausländische Fulfillment-Center müssen Sie sowohl im Bestimmungsland als auch im Ursprungsland melden. Sie müssen dabei beachten, dass Sie Transaktionen nicht doppelt (also per One Stop Shop und lokale Registrierung) oder gar nicht melden.

In vielen Fällen lässt sich auch der Direktversand bei Shopify nicht über den OSS abwickeln.

Um ganz sicher zu sein, sollten Sie sich mit Ihrem Steuerberater oder einem Experten im Bereich Finanzen und Steuer austauschen. Oder Sie nehmen direkt hier an unserem Webinar teil.

EU VAT E-Commerce-Package

Das Umsatzsteuerrecht der EU ist veraltet und daher mit den Entwicklungen des (Online-)Handels nicht mehr wirklich auf dem neuesten Stand. Damit es keine Barrieren mehr im digitalen Binnenmarkt gibt, haben sich die EU-Mitgliedstaaten geeinigt, das Umsatzsteuer-E-Commerce-Package mit dem One Stop Shop als zentrales Verfahren in nationales Recht zu verändern. So müssen sich Unternehmer nicht ab dem ersten Euro, wenn Sie Waren ins EU-Ausland versenden, in jedem EU-Staat registrieren und dort einen Steuerberater suchen. Aus diesem Grund wurden im Jahr 1993 Lieferschwellen eingeführt. Die Lieferschwelle ist die Grenze, bis zu dieser (Online-)Händler ihre Lieferungen beim Finanzamt im Inland versteuern.

Die Umsetzung des EU VAT E-Commerce-Packages sollte schon zum 01.01.2021 geschehen. Aufgrund technischer Probleme der EU-Mitgliedstaaten konnte das One Stop Shop-Verfahren noch nicht umgesetzt werden und wurde auf den 01.07.2021 verschoben.

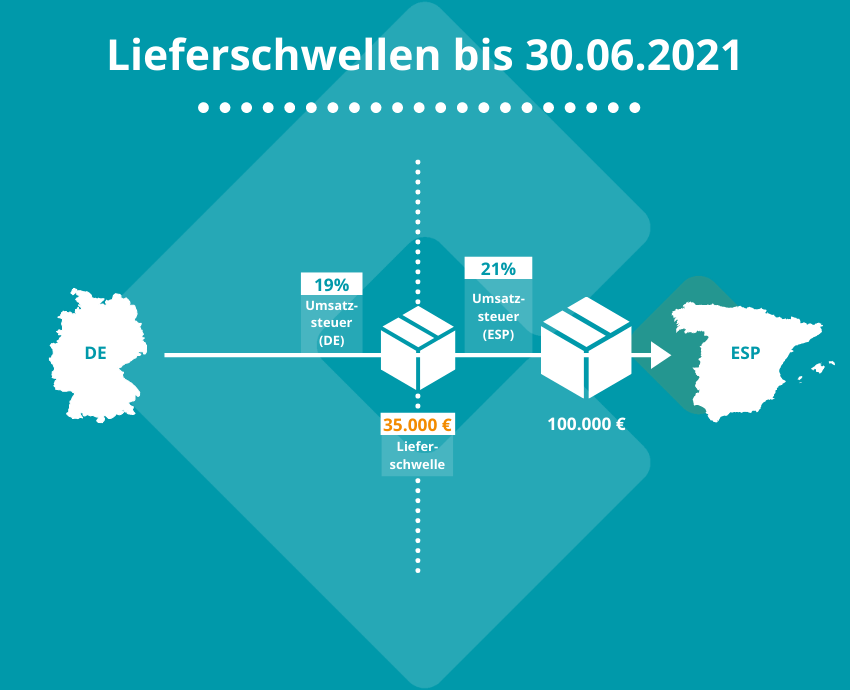

Lieferschwellen geltend bis zum 30.06.2021

Bis zur Einführung des OSS-Verfahrens am 01.07.2021 haben noch die „alten“ Lieferschwellen ihre Gültigkeit: Grundsätzlich liegt der Wert bei 100.000 Euro, an den sich aber nur Deutschland, Luxemburg und Niederlande halten. Alle anderen EU-Staaten haben den Betrag auf 35.000 Euro abgesenkt.

Ab der Lieferung, die die Lieferschwelle überschreitet, muss in dem EU-Ausland, in dem der Empfänger sitzt, zu dem dort geltenden Umsatzsteuersatz versteuert werden. Der Umsatzsteuersatz weicht zwischen 17 und 27 Prozent in den EU-Staaten ab. So müssen Unternehmer sich dann in diesem Land steuerlich erfassen lassen und sich bei dem zuständigen Finanzamt melden. Danach müssen Sie die Umsatzsteuer-Anmeldungen laufend abführen.

Lieferschwellen und Fernverkäufe geltend ab dem 01.07.2021

Ab dem 01.07.2021 gilt dann die zweite Stufe des Umsatzsteuer-E-Commerce-Packages, das dann alle EU-Staaten umsetzen müssen. So fallen ab dem 01.07.2021 die „alten“ Lieferschwellen weg und für grenzüberschreitende Lieferungen, also Fernverkäufe, zählt die einzige EU-weite Lieferschwelle in Höhe von 10.000 Euro netto kumuliert.

Wird der Betrag für innergemeinschaftliche Fernverkäufe, digitale Dienstleistungen und zur Verfügung gestellte Schnittstellen überschritten, müssen die Umsätze im jeweiligen EU-Ausland versteuert werden. Denn es zählt immer das Bestimmungslandprinzip.

Für den Besteuerungszeitraum 2021 ist keine zeitanteilige Aufteilung der Umsatzschwelle in Höhe von 10.000 Euro netto kumuliert vorzunehmen.

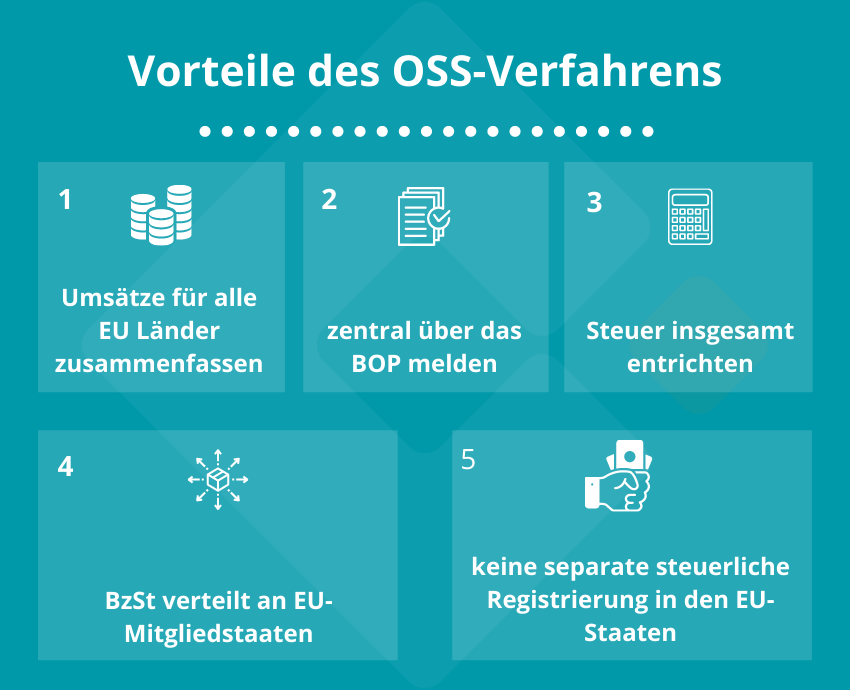

Vorteile des One Stop Shop-Verfahrens

Nun können Sie entscheiden, ob Sie Ihre ausländische Umsatzsteuer im jeweiligen Land abführen wollen und sich dort registrieren oder ob Sie sich im BOP für das OSS-Verfahren registrieren. Anhand des OSS-Verfahrens ergeben sich Vorteile, die es Unternehmern ermöglicht, Ihre Umsätze in nur einer Steuererklärung zu erklären und das zentral über das BOP sowie die Steuer insgesamt zu entrichten. Der Meldezeitraum ist quartalsweise zum 31. Januar, 30. April, 31. Juli sowie 31. Oktober. Die Zahlungsfrist nach Ablauf dieses Meldezeitraum beträgt 30 Tage. So vereinfacht der One Stop Shop dann vieles in Bezug auf Umsatzsteuer im (Online-)Handel. Dies erleichtert, dass jeder Unternehmer, seine Umsätze künftig einfach beim OSS anmelden und mit dem OSS auch gleich die Umsatzsteuer entrichten kann. Das BZSt verteilt dann alle steuerpflichtigen Meldungen inklusive der eingenommenen Umsatzsteuer an die jeweiligen EU-Mitgliedstaaten.

Außerdem brauchen Sie sich wegen des OSS nicht steuerlich im EU-Ausland registrieren zu lassen, wenn Sie Waren im EU-Ausland anbieten, und dass eventuell ein weiterer Finanzdienstleister dort bezahlt werden muss. Das spart nicht nur Kosten, sondern auch Zeit. Einziges Manko ist, dass nun mit der Absenkung der Lieferschwelle auf 10.000 Euro die Lieferschwelle früher überschritten werden kann und Sie somit auch früher ausländische Umsatzsteuer abführen müssen.

Profitieren vom One Stop Shop im (Online-)Handel werden aber nur Unternehmen, die ihre Produkte aus einem Lager heraus in andere EU-Staaten an Endverbraucher versenden. Denn es dürfen nur Fernverkäufe gemeldet werden. Fernverkäufe liegen dann vor, wenn es keine gültige ausländische Umsatzsteuer-Identifikationsnummer (USt-ID) gibt.

Unterschiedliche Steuersätze in unterschiedlichen Ländern

Da es in den EU-Staaten unterschiedliche Steuersätze zu unterschiedlichen Produkten gibt, lassen sich die Steuersätze automatisiert bestimmen. Das kann beispielsweise über ein eindeutiges Produktmerkmal wie die Zolltarifnummer geschehen. So kann jedes Produkt weltweit klassifiziert werden, sodass auch eine automatisierte Bestimmung der Steuersätze über die entsprechenden Datenbanken möglich ist.

Auf der Seite der Europäischen Kommission können Sie mit Angabe des Landes und des Datums ganz einfach die unterschiedlichen Steuersätze in den jeweiligen EU-Ländern herausfinden. Tipp: Belassen Sie am besten die Einstellungen auf englisch.

Hinweis zum One Stop Shops

Besonders Kleinunternehmer sollten schon jetzt überprüfen, ob sie die Lieferschwelle von 10.000 Euro überschreiten oder nicht. Und daher sichergehen, ob das OSS-Verfahren für sie infrage kommt.

Übrigens: Echte Abholfälle zählen nicht zu Fernverkäufen.

Elektronische Schnittstellen

Wenn Sie elektronische Schnittstellen wie Online-Marktplätze und Online-Plattformen wie Amazon, eBay, Zalando etc. für Ihren Verkauf nutzen, führen diese Dienstleister meist die Umsatzsteuer ab.

D-A-CH

Das OSS-Verfahren für Österreich ist identisch mit dem in Deutschland – nur dass Sie sich eben in Österreich am OSS-Verfahren anmelden müssen. Hier registrieren Sie sich beim Unternehmensservice Portal. Schweizer müssen sich an die EU-Regelung halten und können sich auch bei BOP registrieren.

Fazit

Zum 01.07.2021 fallen die nationalen Lieferschwellen weg. Es werden EU-weite einheitliche Umsatzschwellen in Höhe von 10.000 netto kumuliert eingeführt. Die zentrale Meldung von Fernverkäufen kann über das One Shop Stop-Verfahren erfolgen. Dadurch wird die Abführung der Umsatzsteuer innerhalb der EU vereinfacht. Eine Registrierung ist über das BOP für die drei verschiedenen Verfahren One Stop Shop, EU-Regelung, Import-OSS und One Stop Shop, Nicht EU-Regelung seit dem 01.04.2021 und noch bis zum 30.06.2021 möglich. Wir empfehlen eine zeitnahe Anmeldung: Denn versäumen Sie die Frist, können Sie sich erst wieder zum nächsten Quartal registrieren. Das Bundeszentralamt für Steuern ordnet die gemeldeten Umsätze sowie die vereinnahmte Umsatzsteuer dann an die jeweiligen EU-Staaten zu.

Am B2B-Geschäft ändert sich nichts – dort steht noch eine Reform aus. Das OSS-Verfahren gilt nur für das B2C-Geschäft. Wenn Sie sich nicht sicher sind, ob das OSS-Verfahren für Sie infrage kommt, klären Sie dies mit Ihrem Steuerberater ab.

Basis dieses Verfahrens ist die EU-Mehrwertsteuerreform, die auch zu einer Reform des Umsatzsteuerrechtes führte. Wenn Sie sich beim BOP angemeldet haben, sind keine lokalen Registrierungen in den einzelnen EU-Ländern mehr notwendig. Einige Ausnahmen gibt es allerdings, denn diverse Transaktionen lassen sich nicht mit dem OSS-Verfahren abwickeln: bei der Teilnahme am Amazon PAN EU oder bei verschiedenen Fulfillment-Centern bzw. Warenlagern im EU-Ausland.