Was ist die Einkommensteuer?

Bei der Einkommensteuer handelt es sich um eine direkte Steuer. In Deutschland muss die Einkommensteuer von jedem bezahlt werden, der Einkünfte erzielt. Natürliche Personen, die den Grundfreibetrag in Höhe von aktuell 8.354 Euro nicht überschreiten, müssen keine Einkommensteuer bezahlen. Bei der Einkommensteuer handelt es sich um eine Gemeinschaftssteuer. Die Einnahmen daraus fließen an den Bund, die einzelnen Bundesländer und Gemeinden. Zur Besteuerungsgrundlage zählen nicht nur Einkünfte, die im Inland erzielt werden. Auch Einkünfte, die von im Ausland lebenden Personen innerhalb Deutschlands erzielt werden, sind einkommensteuerpflichtig.

Zahlen auch juristische Personen Einkommensteuer?

Juristische Personen, zum Beispiel eine GmbH, AG oder Kommanditgesellschaft, zahlen keine Einkommensteuer, sondern die Körperschaftssteuer. Die Besteuerung von juristischen Personen wird im Körperschaftssteuergesetz, kurz KStG definiert.

Wo ist die Einkommensteuer gesetzlich geregelt?

Die grundsätzliche Regelung zur Besteuerung sind in der Abgabenordnung (AO) festgehalten. Die Abgabenordnung wird daher auch gerne als Steuergrundgesetz bezeichnet. Die Einkommensteuer selbst ist hauptsächlich im EStG – dem Einkommensteuergesetz und der EStDV, der Einkommensteuer-Durchführungsverordnung geregelt.

Weitere Gesetzte die, die Besteuerung von Einkommen regeln:

• AStG – Aussensteuergesetz

• UmwStG – Umwandlungssteuergesetz

• Gesetz zur Modernisierung des Besteuerungsverfahrens (2016)

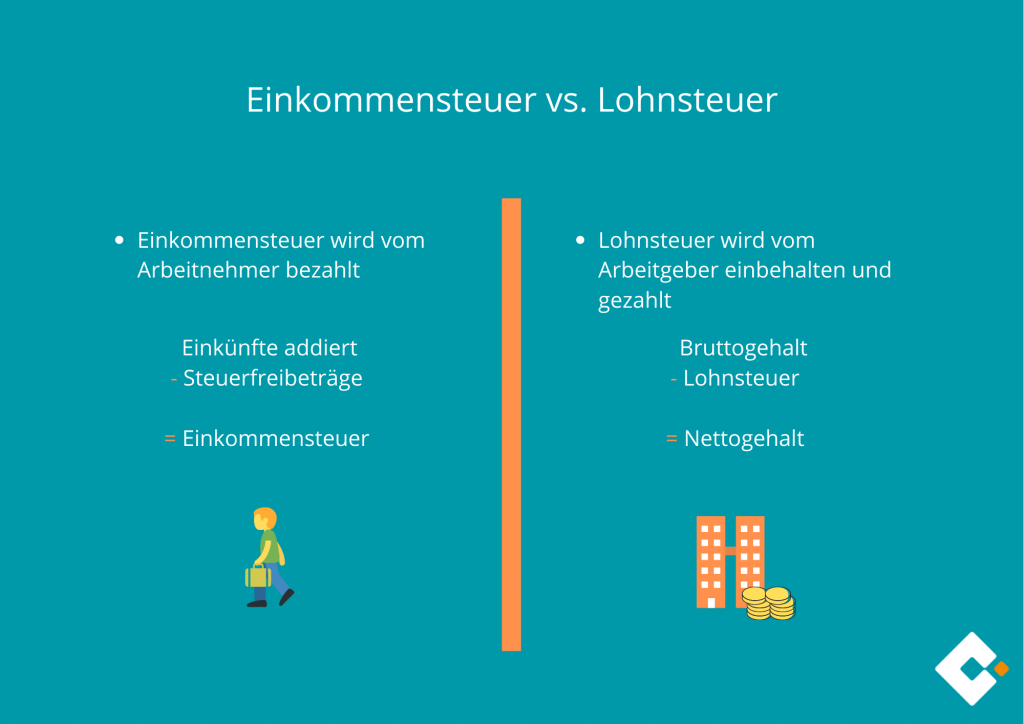

Was hat die Lohnsteuer mit der Einkommensteuer zu tun?

Als Arbeitnehmer oder Arbeitnehmerin erzielen Sie Einkünfte aus nichtselbstständiger Arbeit. Auf der Lohn- oder Gehaltsabrechnung findet sich der Posten der Lohnsteuer. Dieser wird vom Arbeitgeber einbehalten und direkt an das zuständige Finanzamt bezahlt. Bei der Lohnsteuer spricht man von einer Quellensteuer. Das Paradoxe daran ist, dass eigentlich der Arbeitnehmer die Lohnsteuer dem Staat schuldet. Der Arbeitgeber ist hier quasi nur weiterleitendes Organ.

Um den Zahlungsumfang zu definieren, teilt der Staat den Steuerpflichtigen in unterschiedliche Steuerklassen ein. Diese orientieren sich an den persönlichen Verhältnissen der Arbeitnehmer und sind von eins bis sechs aufgeteilt. Darin bereits berücksichtigt ist der entsprechenden Lohnsteuerfreibetrag.

Wer muss Einkommensteuer bezahlen?

Nach §1 Abs. 1 Einkommensteuergesetz (EStG) werden alle Einkommensarten besteuert und sind daher verpflichtet Einkommensteuer zu zahlen. Dabei ist es unerheblich in welchem Teil der Welt die Einkünfte erzielt werden. Die gesetzliche Rente wird ebenfalls, wenn auch nur anteilig, besteuert. Genaueres ist im §22 des EStG festgehalten.

Was bedeutet beschränkte und unbeschränkte Steuerpflicht?

Zu den unbeschränkt steuerpflichtigen Personen gehören Personen, die im Inland ihren ständigen Wohnsitz haben oder sich für gewöhnlich dort aufhalten. Die Staatsbürgerschaft spielt hierbei ebenfalls keine Rolle.

Personen, die im Inland keinen ständigen Wohnsitz haben oder sich hier ständig aufhalten, aber dennoch in Deutschland Einkünfte erzielen, sind gegebenenfalls beschränkt steuerpflichtig. Wer sich tiefer mit dieser Unterscheidung auseinandersetzen möchte, darf sich in § 49 des EStG informieren.

Welche Einkunftsarten werden besteuert?

Die im EStG aufgeführten Einkunftsarten finden sich in folgender Reihenfolgen:

• §§ 13–14a EStG – Einkünfte aus Land- und Forstwirtschaft

• §§ 15–17 EStG – Einkünfte aus Gewerbebetrieb

• § 18 EStG – Einkünfte aus selbständiger Arbeit

• §§ 19–19a EStG Einkünfte aus nichtselbständiger Arbeit

• § 20 EStG – Einkünfte aus Kapitalvermögen

• § 21 EStG – Einkünfte aus Vermietung und Verpachtung

• §§ 22–23 EStG Sonstige Einkünfte

Wie wird die Einkommensteuer berechnet?

Wer jetzt glaubt, dass die Berechnung der Einkommensteuer kompliziert ist, der hat Recht. Das Einkommensteuergesetzt regelt die Berechnung und die Richtlinien eindeutig und klar im § 32a Abs. 1 EStG. Die Berechnung ist aber nichts für schwache Nerven. Früher hat ein Blick in die Einkommensteuertabelle als ungefährer Gradmesser ausgereicht. Heute geht das online deutlich besser. Wir empfehlen den Einkommensteuerrechner des Bundesfinanzministeriums: https://www.bmf-steuerrechner.de/

Wann muss ich die Einkommensteuererklärung abgeben?

Der Termin der Abgabe war bisher der 31.05. für das zurückliegende Kalenderjahr. Die Steuererklärung für 2015 musste also bis zu 31.05.2016 beim zuständigen Finanzamt eingegangen sein. Dies ändert sich jedoch ab 2018. Steuerpflichtige, die ihre Erklärung todesmutig in Eigenregie anfertigen, erhalten zwei Monate mehr Zeit, um diese fristgerecht einzureichen.

Haben Sie einen Steuerberater, der die Erklärung für Sie erstellt oder sind Sie Mitglied bei einem Lohnsteuerhilfeverein, verschiebt sich der Abgabetermin sogar bis auf den 02.03.2020.

Muss ich als Unternehmer eine Einkommensteuererklärung machen?

Klar, daran kommen Unternehmer nicht vorbei. Oftmals hat man das Gefühl, dass die Erklärung für Unternehmer in etwa so angenehm anmutet, wie ein Zahnarztbesuch. Vielleicht liegt das aber auch daran, dass zudem noch eine Umsatzsteuererklärung und eine Gewerbesteuererklärung abgegeben werden muss.

Welche Anlagen muss ich als Unternehmer ausfüllen?

Hier gilt die wichtigste und erste Regel, sprechen Sie mit Ihrem Steuerberater. Wir können hier lediglich einen groben und unverbindlichen ersten Überblick bieten:

• Haben Sie Einkünfte aus Gewerbebetrieben? Dann ist die Anlage G zwingend auszufüllen. Tragen Sie hier den aus der Buchführung ermittelten Gewinn ein.

• Die Anlage S – Diese ist auszufüllen, sobald Sie als Freiberufler Einkünfte aus selbständiger Arbeit erzielt haben.

• Unternehmer müssen der Einkommensteuererklärung zudem eine Gewinnermittlung hinzufügen. Bei einem erzielten Umsatz unter 17.500 Euro reicht eine formlose Gewinnermittlung aus.

• Unsere Finanzbuchhaltungssoftware erstellt die Gewinnermittlung aus der laufenden Buchhaltung auf Knopfdruck. Einnahmen, Ausgaben und Rechnungen haben Sie hier immer im Überblick.

Wer muss eine Gewinnermittlung nach Einnahmen-Überschuss-Rechnung (EÜR) einreichen?

Gewerbetreibende ohne Kaufmannseigenschaften oder Freiberufler mit einem Gewinn unter 60.000 Euro bzw. 600.000 Euro Jahresumsatz dürfen die Gewinnermittlung nach (EÜR) Einnahmen-Überschuss-Rechnung abgeben.

Eine Gewinn- und Verlustrechnung (GuV) im Rahmen der doppelten Buchführung ist für alle Unternehmer verpflichtend, die oberhalb der genannten Grenzen liegen.