Jeder Selbständige, der einen Teil seines Geschäftsbetriebes mit Bargeld abwickelt, das heißt Bargeld ausgibt oder Bargeld einnimmt, sollte ein Kassenbuch führen. Aber auch Unternehmen, die Barausgaben und Bareinnahmen tätigen, kommen am Kassenbuch nicht vorbei. Wenn in Ihrem Betrieb Bargeld den Besitzer wechselt, verlangen die Behörden Einsicht darüber, um Unterschlagungen zu vermeiden.

Was ist das Kassenbuch?

Das Kassenbuch dient der Verwaltung der internen Kasse eines Unternehmens. Es dokumentiert die Bareinnahmen und Barausgaben eines Betriebes oder eines selbständigen Freiberuflers. Der Kassenbericht erfasst also alle Geschäftsvorfälle des Unternehmens, die mit Bargeld bezahlt werden. Alle Ausgaben, die die Kontoführung nicht durch Buchungen erfasst, werden in diesem Kassenbericht festgehalten. Das Kassenbuch gibt einen Überblick über die aktuellen Bareinnahmen sowie den derzeitigen Kassenstand.

Wer muss ein Kassenbuch führen?

Jedes Unternehmen oder jeder Freelancer, der Bareinnahmen hat, muss diese dokumentieren. Allerdings ist nicht jeder Selbständige automatisch dazu verpflichtet, ein Kassenbuch zu führen. Laut Gesetz müssen vor allem die buchführungspflichtigen Unternehmen ein Kassenbuch führen. Unternehmer, die ihren Gewinn durch Einnahmen-Überschuss Rechnung ermitteln, sind nicht zur Kassenbuchführung verpflichtet. Eine simple Liste über sämtliche Bargeldbewegungen ist hier ausreichend. Für bilanzierende Unternehmen, wie eine GmbH, ist ein Kassenbericht nicht optional. Sind die Buchungen von Einnahmen und Ausgaben komplex, ist das Führen eines Kassenbuchs hier verpflichtend.

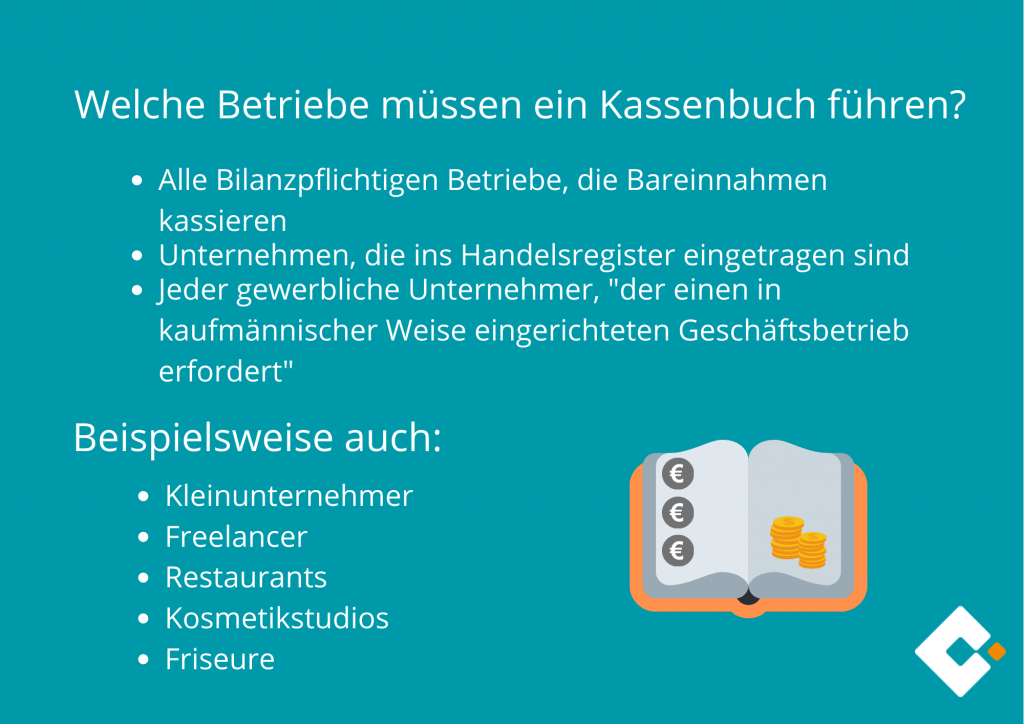

Welche Betriebe müssen ein Kassenbuch führen?

Vor allem Kleinunternehmer, beziehungsweise Betriebe, die häufig bar kassieren, müssen ein Kassenbuch führen. Typische Beispiele für Betriebe, die ein Kassenbuch führen, sind Restaurants, Kosmetikstudios oder Friseure. Hier wird noch häufig Bargeld umgesetzt. Da dies von der Kontoführung nicht digital erfasst wird, müssen jene Geschäfte ein Kassenbuch führen. Hierdurch wird gewährleistet, dass das Finanzamt Einsicht über die Umsätze erhält und es zu keiner Unterschlagung oder Steuerhinterziehung kommt.

Buchführungspflichtige Unternehmen sind:

- Unternehmen, die der Bilanzpflicht unterliegen.

- Unternehmen, die ins Handelsregister eingetragen sind.

- Nach deutschem Handelsrecht auch „Jeder gewerbliche Unternehmer, der nach Art und Umfang einen in kaufmännischer Weise eingerichteten Geschäftsbetrieb erfordert“ – und zwar unabhängig von einem Eintrag ins Handelsregister. Kennzeichen hierfür sind: hoher Umsatz, hohe Mitarbeiterzahl, umfangreiches Warenangebot, vielfältige Geschäftskontakte.

Es gibt auch Ausnahmen und Sonderregelungen. So sind beispielsweise Gewerbetreibende von der steuerlichen Buchführungspflicht befreit, wenn der Umsatz maximal 600.000 EUR bzw. der Gewinn maximal 60.000 EUR beträgt. Detaillierte Informationen hierzu erhalten Sie bei Ihrem Steuerberater.

Welche Vorteile bietet ein ordnungsgemäß geführtes Kassenbuch?

Ein Kassenbuch bietet dem Unternehmer einen guten Überblick über die Bargeldbewegungen, was immer sinnvoll ist. Aber es gibt noch weitere Gründe, die für das Führen eines Kassenbuchs sprechen: Da bei Betriebsprüfungen ein nicht ordnungsgemäß geführter Kassenbericht häufig Gegenstand von Streitigkeiten ist, ist das Führen eines Kassenbuchs grundsätzlich für alle Unternehmer bzw. Freiberufler, die laufend Bargeschäfte betreiben, immer empfehlenswert – ganz gleich, ob sie gesetzlich dazu verpflichtet sind oder nicht. Im Zweifel darf das Finanzamt nämlich nicht klar dargelegte Geldbewegungen schätzen – und das geschieht selten im Sinne des Unternehmens.

Wie wird ein Kassenbuch ordnungsgemäß geführt?

Im Kassenbuch werden die Bar-Einnahmen und Bar-Ausgaben eines Unternehmens dokumentiert. Um dies geordnet und nachvollziehbar zu machen – auch für’s Finanzamt – muss das Kassenbuch einige Anforderungen erfüllen. Zunächst ist gesetzlich eine Nachvollziehbarkeit vorgeschrieben:

Die Buchführung muss so beschaffen sein, dass sie einem sachverständigen Dritten innerhalb angemessener Zeit einen Überblick über die Geschäftsvorfälle und über die Lage des Unternehmens vermitteln kann. Die Geschäftsvorfälle müssen sich in ihrer Entstehung und Abwicklung verfolgen lassen. (§ 145 der Abgabenordnung (Allgemeine Anforderungen an Buchführung und Aufzeichnungen) bzw. § 238, Absatz 1 des HGB)

Aufbau eines Kassenbuchs

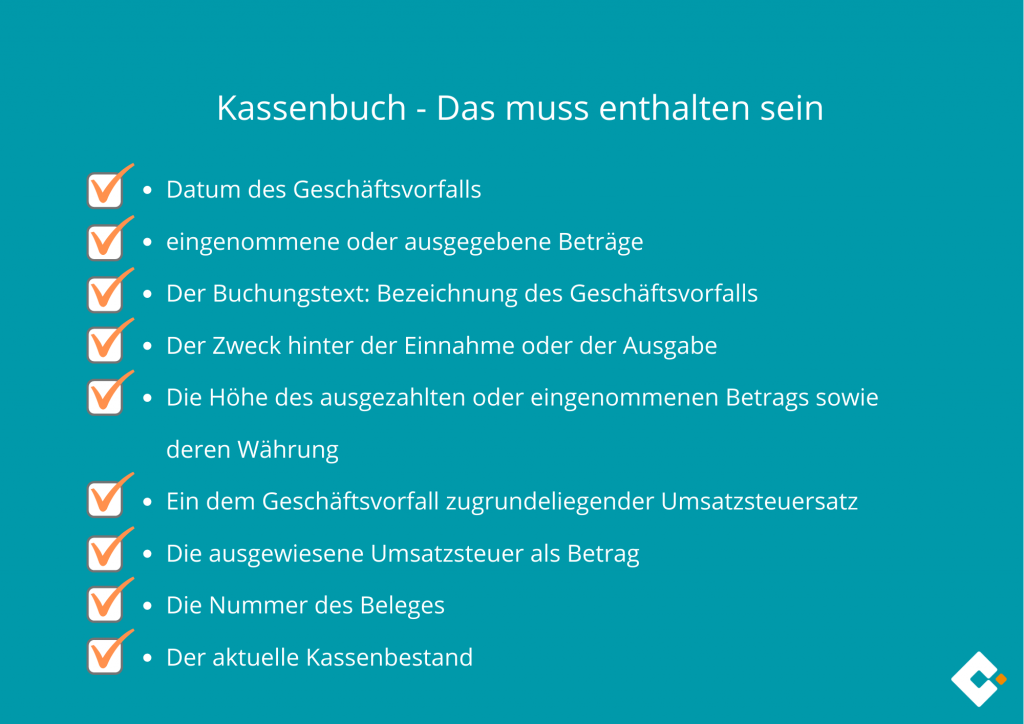

Ein Kassenbuch ist in der Regel in Kontoform aufgebaut, es gibt also eine Kontoführung wieder. Die Nachvollziehbarkeit und Transparenz der Kassenbucheinträge wird unterstützt, wenn zu jeder Geldbewegung, also zu jedem Geschäftsvorfall bzw. Kauf/Verkauf die folgenden Informationen dokumentiert sind:

- Das Datum des Geschäftsvorfalls

- Der eingenommene oder ausgegebene Betrag

- Der Buchungstext: Bezeichnung des Geschäftsvorfalls

- Der Zweck hinter der Einnahme oder der Ausgabe

- Der ausgezahlte oder eingenommene Betrag sowie deren Währung

- Ein dem Geschäftsvorfall zugrundeliegender Umsatzsteuersatz

- Die ausgewiesene Umsatzsteuer als Betrag

- Die Nummer des Beleges

- Der aktuelle Kassenbestand

Neben der reinen Dokumentation des Geschäftsvorfalls muss auch der dazugehörige Beleg archiviert werden.

Um sich bei vielen Bargeldvorgängen die Arbeit zu erleichtern, empfiehlt sich der Einsatz einer Registrierkasse. Diese schreibt die Bargeldbewegungen automatisch nieder. In Ihrem Kassenbuch müssen Sie dann nur die Zählerprotokolle der Kasse sowie die Tageslosung hinterlegen.

Elf Grundsätze für ein ordnungsgemäßes Kassenbuch

In der Praxis gibt es beim Ausfüllen und Führen des Kassenbuchs dann auch noch einiges zu beachten. Die IHK München hat in ihrem Merkblatt die Anforderungen an ein ordentlich geführtes Kassenbuch in elf Punkten zusammengefasst:

- Keine Buchungen ohne Beleg.

- Belege müssen fortlaufend nummeriert sein.

- Kassenaufzeichnungen müssen so geführt sein, dass der Sollbestand jederzeit mit dem Ist-Bestand verglichen werden kann.

- Eine regelmäßige Kassenprüfung (durch Nachzählen!) ist unerlässlich.

- Der Kassenbestand darf nie negativ sein (eine Kasse kann nicht leerer als leer sein!).

- Geldverschiebungen zwischen Bank und Kasse müssen im Kassenbericht festgehalten werden (Geldtransit).

- Auch Privateinlagen und Privatentnahmen sind täglich aufzuzeichnen.

- Private Vorverauslagungen und deren Erstattung aus der Kasse sind als Ausgabe zu erfassen (Datum ist das Datum der Auszahlung aus der Kasse).

- Eintragungen im Kassenbuch dürfen nachträglich nicht mehr verändert oder unkenntlich gemacht werden. Bei fehlerhaften Eintragungen wird eine Streichung so vorgenommen, dass die ursprüngliche Eintragung noch lesbar bleibt. Anschließend erfolgt eine Berichtigung mittels einer neuen Eintragung.

- Keine willkürliche, sondern chronologische Tagesfolge (bspw. 16. Mai ⇒ 9. Mai ⇒ 17. Mai …). Sollte die Verarbeitung eines Tages versehentlich unterblieben sein, muss das Kassenbuch neu verfasst werden.

- Keine Leerzeilen lassen, also fortlaufend untereinander schreiben

Vermeiden Sie Excel bei der Führung Ihres Kassenbuchs

Da alle Eintragungen ins Kassenbuch – beispielsweise Stornierungen, fehlerhafte Eintragungen, die nachträglich korrigiert wurden – sichtbar und nachvollziehbar bleiben müssen, ist das Kassenbuch auf Basis von Excel oder vergleichbaren Programmen nur als rechnerische Hilfe empfehlenswert. Für Betriebsprüfungen ist eine Excel-Tabelle nicht unbedingt glaubwürdig genug, weil dort nachträglich vorgenommene Änderungen theoretisch leicht vertuscht werden können. Ist der Prüfer der Ansicht, den Kassenbericht nicht korrekt bewerten zu können, kann er dieses Kassenbuch verwerfen und die Kasse schätzen. Bei einem handschriftlich geführten Kassenbuch bleibt alles sichtbar, auch eine zertifizierte Kassenbuch-Software erlaubt keine nachträglichen Änderungen. Somit ist der Kassenbericht für das Finanzamt transparent und glaubwürdig. Zudem ersparen Sie sich zusätzliche Kosten, die eine Schätzung Ihres Kassenbuchs zur Folge haben könnten.

Setzen Sie beim Kassenbuch auf Software oder Papier

Das Kassenbuch kann also in Papierform oder mittels einer geeigneten Kassenbuch-Software geführt werden: Papier- Vordrucke: Kassenbücher sind bei jedem Bürobedarf-Fachgeschäft erhältlich. Vordrucke zum Ausfüllen finden Sie bei uns, im Internet oder noch besser bei Ihrem Steuerberater.

Kassenbuch-Software: Für größere Unternehmen ist in der Regel die Anschaffung einer Kassenbuch-Software sinnvoll. Sie sollte zertifiziert und aktuell sein, damit sie neben den formellen Anforderungen des Finanzamts auch den gerade gültigen Gesetzen und Richtlinien entspricht.

Das Kassenbuch unterliegt einer Aufbewahrungspflicht von 10 Jahren.

Hinweis: Diese Veröffentlichung weist auf die rechtlichen Grundlagen zum Führen eines Kassenbuchs hin und gibt lediglich einige grundlegende Informationen zum Thema. Sie kann eine steuerliche Beratung nicht ersetzen. Trotz sorgfältiger Recherche können wir keine Haftung für die inhaltliche Richtigkeit übernehmen. Bei Fragen wenden Sie sich bitte an Ihren Steuerberater.