Die Zahl der Selbstständigen steigt immer weiter an. Aus diesem Grund ist es wichtig, die legalen Steuerspartipps zu kennen. Alle Freiberufler oder Selbstständigen sind dazu verpflichtet, eine Steuererklärung abzugeben. Auch bei einer nebenberuflichen Selbstständigkeit mit geringen Gewinnen muss diese erstellt werden.

Vorteile des Steuersparens

Häufig zahlen Selbstständige mehr Steuern als nötig, da sie es versäumen, entstandene Kosten auch als solche richtig zu buchen. Durch Falschbuchungen wandern zudem Kosten in der BWA (Betriebswirtschaftliche Auswertungen) auf falsche Konten. Nicht selten landen Ausgaben auf Konten, die keine Aufwandskonten sind. Um die Steuerlast zu reduzieren und den Gewinn möglichst niedrig zu halten, ist es sinnvoll, die im Verlauf aufgeführten Steuerspartipps zu berücksichtigen. Dies hat den Vorteil, dass bei einem geringeren Gewinn auch weniger Steuern zu zahlen sind. Mit der microtech Software für Finanzbuchhaltung erfassen Sie alle Einnahmen und Ausgaben in einer übersichtlichen Buchungsmaske mit nur wenigen Klicks.

Zahlen Sie nie wieder zu viele Steuern. Entstandene Kosten haben Sie mit uns immer im Überblick und buchen diese mit nur einem Klick. Profitieren Sie von der schnellen Verfügbarkeit Ihrer Daten.

Die Steuerspartipps im Überblick

1. Investitionsabzugsbetrag

Durch das Vorziehen von Ausgaben für Investitionen der nächsten drei Jahre lassen sich ebenfalls Steuern sparen, da die Steuern den Gewinn des aktuellen Jahres senken. Es lassen sich bereits 40 % des Anschaffungspreises abziehen. Es lohnt sich im Voraus die Preise zu recherchieren, um dem Finanzamt einen konkreten Betrag mitteilen zu können.

2. Abschreibungen nutzen

Durch die Abschreibung einzelner Betriebsgegenstände ist es möglich, die Steuerlast zu senken. Hierbei ist es wichtig, dass die Anschaffungskosten auf die Nutzungsdauer abzuschreiben sind und nicht auf einmal abschreibbar sind. Bei geringwertigen Wirtschaftsgütern bis 410 Euro ist es möglich, diese sofort abzuschreiben. Außerdem ist es vorteilhaft, Poolabschreibungen zu nutzen. Dies ist im Kontenplan ein Sammelposten, unter dem alle geringwertigen Wirtschaftsgüter zusammengefasst und abgeschrieben werden. Zusätzlich sind Sonderabschreibungen in den ersten fünf Jahren in Höhe von 20 Prozent der Anschaffungskosten umsetzbar.

3. Gewinnverschiebung über die Jahre

Die Verteilung der Einkünfte zwischen den Jahren ermöglicht eine Reduzierung des Gewinns im aktuellen Jahr. So wird die Steuerlast reduziert. Wichtig hierbei ist eine genaue Planung, wann Bestellungen getätigt werden und wann eine Abrechnung von Teilprojekten stattfindet.

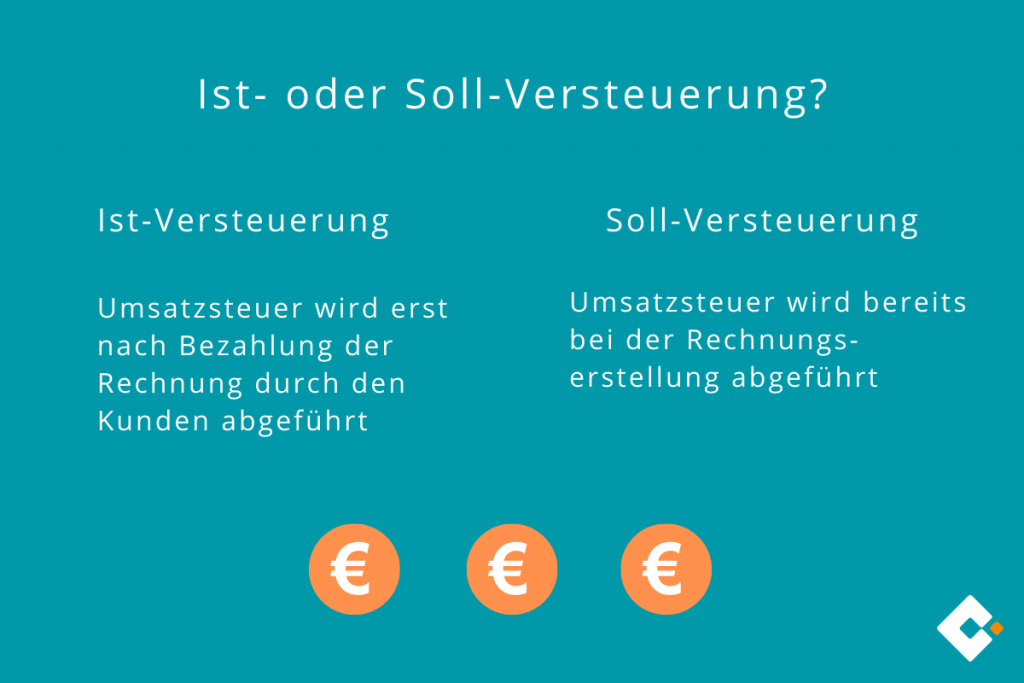

4. Ist-Versteuerung oder Soll-Versteuerung?

Als selbstständiger Unternehmer besteht die Möglichkeit, zwischen der Soll- und Ist-Besteuerung zu wählen. Bei der Ist-Besteuerung muss die Umsatzsteuer erst abgeführt werden, wenn die Rechnung vom Kunden bezahlt wurde. Bei der Soll-Versteuerung ist sie bereits bei der Rechnungsstellung abzuführen. Rechnungen erstellen Sie mit unserer Software im Handumdrehen und das unabhängig davon, welche Versteuerungsart Anwendung findet. Im Regelfall rechnen die Unternehmen mit der Soll-Versteuerung ab. Allerdings ist durch einen Antrag bei der Finanzbehörde eine Ist-Versteuerung möglich. Die Bedingung hierfür ist, dass der Umsatz unter 500.000 Euro im Jahr liegt. Bei Freiberuflern spielt diese Bedingung keine Rolle.

5. Vorsteuerabzug

Kleinunternehmern steht es frei, ob sie die Umsatzsteuer auf den Rechnungen ausweisen oder von der Kleinunternehmerregelung Gebrauch machen. Bei einem Umsatz über 17.500 Euro pro Jahr ist die Ausweisung allerdings verpflichtend. Dadurch sind eine Umsatzsteuervoranmeldung und eine jährliche Umsatzsteueranmeldung notwendig. An das Finanzamt ist die Umsatzsteuer abzuführen. Dabei kann die schon gezahlte Vorsteuer mit der zu zahlende Umsatzsteuer verrechnet werden. Dies lohnt sich vor allem bei hohen Ausgaben, da die hohen Vorsteuereinnahmen die Zahllast der Umsatzsteuer aufheben.

6. Absetzbare Kosten eines Firmenwagens

Bei einer Nutzung eines Firmenwagens bei über 10 Prozent der Geschäftstermine ist es möglich, den Firmenwagen als Betriebsvermögen geltend zu machen. In diesem Fall sind alle Kosten abzugsfähig. Bei einer geringeren Nutzung als 10 Prozent zählt das Fahrzeug nicht als Betriebsvermögen. Mithilfe eines Fahrtenbuches ist es möglich, die prozentuale Nutzung für die selbstständige Tätigkeit zu erkennen und Privatfahrten abzugrenzen, da diese nicht absetzbar sind. Bei einer großen betrieblichen Nutzung gibt es auch die Möglichkeit der 1-Prozent-Pauschalregel. Dabei ist monatlich 1 Prozent des Bruttolistenpreises zu versteuern.

7. Fahrtkosten reduzieren

Die Tankkosten oder auch Kosten für Fahrkarten mit öffentlichen Verkehrsmitteln sind abzugsfähig. Das Wichtigste hierfür ist es, jeden Beleg aufzuheben, damit alle Ausgaben dokumentiert und nachgewiesen werden können. Eine Pauschale Abrechnung über die zurückgelegten Kilometer ist auch möglich. Hierfür ist die Dokumentierung der Kilometer notwendig mithilfe eines Fahrtenbuches oder einer Reisekostenabrechnung. Für jeden Kilometer sind 30 Cent abrechenbar.

8. Arbeitszimmer steuerlich absetzen

Die Kosten für ein häusliches Arbeitszimmer in einer privaten Wohnung sind vollständig absetzbar, sofern es der Mittelpunkt der beruflichen Tätigkeit ist. Eine klare Trennung von Privatem und Betrieblichem ist notwendig, um die Kosten vollständig von der Steuer abziehen zu können. Für den Fall, dass kein anderer Arbeitsplatz zur Verfügung steht, können bis zu 1.250 Euro pro Jahr abgesetzt werden.

9. Betriebs- und Geschäftsausstattung

Wenn die Anschaffung für eine Büroausstattung im Zusammenhang mit der selbstständigen Arbeit stehen, ist es auch bei diesen Kosten möglich, sie als Betriebsausgaben abzusetzen. Wichtig hierbei ist es, dass die Verwendung mindestens zu 90 Prozent für die berufliche Aktivität ist.

- Büromöbel

- PCs und Laptops

- Arbeitsmittel (zum Beispiel Papier und Stifte)

- Arbeitskleidung

10. Webseite

Für das Betreiben einer Webseite fallen viele Kosten an. Auch diese gehören zu den Betriebsausgaben und können in die Einkommensteuererklärung einfließen.

11. Kommunikationskosten

Für einen steuerlichen Abzug der Telefon- und Internetkosten muss die Voraussetzung erfüllt sein, dass die Anschlüsse ausschließlich für die betriebliche Nutzung sind. Wenn diese Voraussetzung nicht erfüllt ist, sind etwa 20 Prozent, also maximal bis zu 20 Euro pro Monat bei einer gelegentlichen Nutzung absetzbar. Bei einer intensiveren betrieblichen Nutzung, die auch nachweisbar ist, sind auch 30 – 40 Prozent der Kosten abzugsfähig.

12. Fort- und Weiterbildungskosten

Auch die Ausgaben für sämtliche Fort- und Weiterbildungskosten zählen zu den Betriebsausgaben, sofern es einen betrieblichen Bezug gibt. Bei Fachliteratur oder Zeitschriften ist allerdings der genaue Titel anzugeben, da nur so feststellbar ist, ob es für die Ausübung der betrieblichen Tätigkeit hilfreich ist oder nicht.

13. Mitarbeiter

Wenn ein Mitarbeiter als Minijobber eingestellt wird, sind die Gehaltszahlungen als Betriebsausgabe absetzbar. Dadurch ist der Mitarbeiter auch nicht verpflichtet dieses Gehalt zu versteuern. Übrigens: Neben Lohn- und Gehaltsabrechnungen erstellen Sie mit unserer Software auch Lohnabrechnungen für Minijobber.

14. Spenden und Sponsoring

Um Steuern zu sparen, ist es zulässig bis zu 20 Prozent des Einkommens als Spende von der Steuer abzusetzen. Es zählt als Sonderausgabe in der Steuererklärung. Außerdem ist es bei Spenden wichtig, möglichst genaue Angaben zum Empfänger zu machen. Günstig sind Spenden zur Förderung gemeinnütziger Zwecke. Sponsoring zählt häufig auch zu den Betriebsausgaben, da es zur Bekanntheitssteigerung des Geschäfts beiträgt.

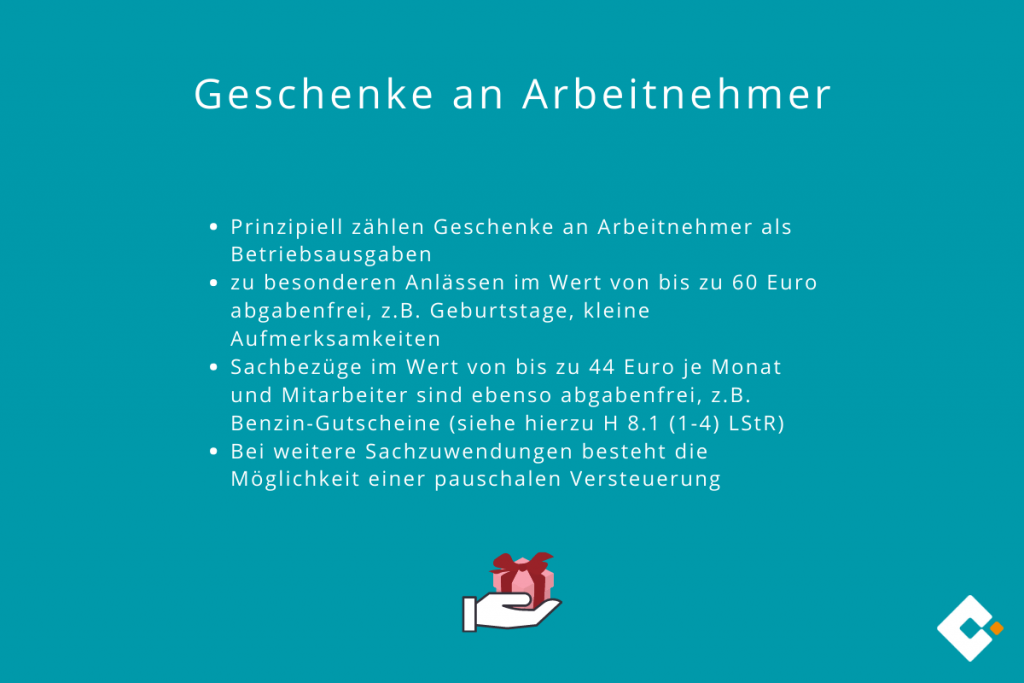

15. Geschenke

Bei Geschenken für Geschäftspartner (oder Geschäftsfreunde) ist zu, dass diese nur bis zu einem Wert von 35 Euro pro Jahr und Person von den Steuern befreit sind. Bei Mitarbeitern liegt die Grenze bei 60 Euro. Wichtig ist, dass es sich um ein persönliches Ereignis handelt. „Aufmerksamkeiten sind Sachzuwendungen bis zu einem Wert von 60 Euro, z.B. Blumen, Genussmittel, ein Buch, oder ein Tonträger, die dem Arbeitnehmer oder seinen Angehörigen aus Anlass eines besonderen persönlichen Ereignisses zugewendet werden.“ (R19.6 LStR)

Bei Geschenken für Mitarbeiter kommt es auf den Zweck der Schenkung an.

16. Leasing oder Kauf?

Leasing kann steuerliche Vorteil bringen, da die einzelnen Raten voll absetzbar sind. Bei einem Kauf erfolgt eine Investition auf einmal und die Abschreibung zieht sich durch die Steuererklärung mehrerer Jahre. Für Selbstständige ist Leasing deshalb ein Vorteil, da es die finanzielle Belastung verringert.