Was ist die Vorsteuer?

Die Vorsteuer ist eine Steuer, die auf Eingangsleistungen wie Wareneinkauf oder Dienstleistungen zu entrichten ist. Sie berechnet sich prozentual nach dem Entgelt. Da die Vorsteuer nur auf Ausgaben fällig ist, gibt es noch die Umsatzsteuer, die nur auf Einnahmen verrechnet wird. Vorsteuer und Umsatzsteuer sind somit zwei unterschiedliche Formen der gleichen Steuer: Die Vorsteuer betrifft den Käufer, die Umsatzsteuer den Verkäufer.

Umgangssprachlich wird häufig der Begriff „Mehrwertsteuer“ verwendet, der sozusagen Vorsteuer und Umsatzsteuer gemeinsam bezeichnet. Steuerrechtlich ist diese Bezeichnung nicht korrekt. Doch da der Begriff so geläufig ist, findet er sich häufig auch auf Rechnungen oder Quittungen wieder.

Da die Steuerleistung nur vom letztendlichen Endverbraucher zu zahlen ist, kann man die Steuer durch einen Vorsteuerabzug vom Finanzamt zurückverlangen.

Wo wird die Vorsteuer in der Bilanz gebucht?

Die Vorsteuer ist als indirekte Steuer aus buchhalterischer Sicht kostenneutral. Denn die eingenommene Umsatzsteuer wird dem Finanzamt gegenüber mit der gezahlten Vorsteuer verrechnet. Sie stellt daher nur einen durchlaufenden Posten dar, der an den Endverbraucher durchgereicht wird.

Die korrekte Buchführung erfolgt anhand eines Umsatzsteuerkontos. Dazu werden für Vorsteuer und Umsatzsteuer eigene Konten geführt. Die Vorsteuer wird im Soll gebucht, die Umsatzsteuer im Haben. Zum Jahresende werden die Steuerkonten abgeschlossen und die Saldi auf ein Umsatzsteuerverrechnungskonto verbucht. Beim Abschluss dieses Verrechnungskontos ergibt sich entweder ein Soll-Betrag, dann war die gebuchte Umsatzsteuer höher als die gebuchte Vorsteuer und die geleisteten Vorauszahlungen. Damit besteht gegenüber dem Finanzamt eine Schuld über den restlichen Steuerbetrag, die in der Bilanz auf der Passiva-Seite als „Verbindlichkeit aus Steuern“ ausgewiesen wird. Ergibt sich der Saldo im Haben, so war die gebuchte Umsatzsteuer geringer als die gebuchte Vorsteuer und die geleisteten Vorauszahlungen. In diesem Fall besteht gegenüber dem Finanzamt eine Steuerforderung, die in der Bilanz auf der Aktiva-Seite als „Umsatzsteuerforderung an das Finanzamt“ gebucht wird. Das Finanzamt wird den Betrag im folgenden Jahr zurückerstatten.

Warum wird die Vorsteuer im Soll gebucht?

Die Verrechnung von Vorsteuer und Umsatzsteuer erfolgt zum Jahresende. Bis zu dieser Verrechnung wird die Vorsteuer wie alle Verringerungen des Eigenkapitals im Soll gebucht, da sie einen automatisch zu entrichtenden Betrag darstellt. Doch da die Umsatzsteuer nur vom eigentlichen Endkunden zu bezahlen ist, wird die Vorsteuer als Forderung gegenüber dem Finanzamt geführt und nach der Verrechnung beim Jahresabschluss zurückgefordert.

Wann ist ein Vorsteuerabzug bei Einnahmenüberschussrechnung möglich?

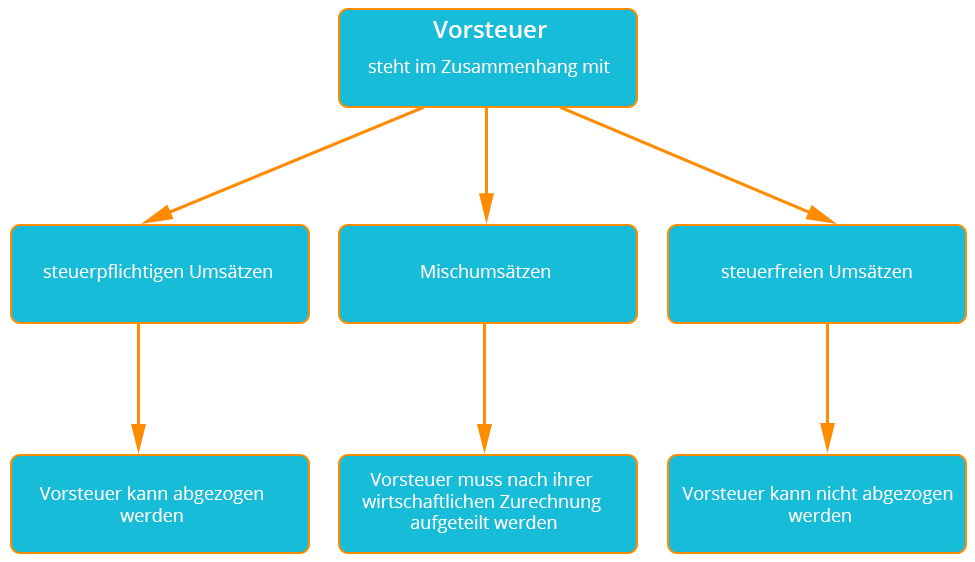

Unternehmer sind dazu berechtigt, die zu entrichtende Vorsteuer abzuziehen, sodass die eingekauften Leistungen nicht von der Umsatzsteuer belastet sind und sie nur an den Endverbraucher übertragen wird, der sie begleichen muss. Zur Verrechnung ist eine Rechnung mit ausgewiesener Umsatzsteuer erforderlich. In einigen Fällen kann darauf jedoch verzichtet werden und stattdessen ein pauschaler Betrag abgezogen werden. Dies ist dann möglich, wenn im Unternehmen keine Pflicht zur Buchführung besteht und der Gewinn anhand einer Einnahmenüberschussrechnung ermittelt wird. Damit dürfen Freiberufler, Einzelhändler und viele Handwerker die Vorsteuer pauschal berechnen. Sie wird dann anhand eines festgelegten branchenspezifischen Prozentsatzes in Bezug auf den Umsatz des Unternehmens berechnet. Dieser Prozentsatz beträgt für Bäcker beispielsweise 5,4 %, für Buchbinder 5,2 % und für Elektroinstallateure 9,1 %. Die genauen Einzelheiten der Vorsteuerpauschalisierung sind in § 23 UStG (Umsatzsteuergesetz) geregelt, die zulässigen Unternehmer werden in § 69 und 70 UStDV (Umsatzsteuer-Durchführungsverordnung) geführt.

Wer ist Vorsteuerabzugsberechtigt?

Alle umsatzsteuerpflichten Unternehmen sind zum Abzug der Vorsteuer berechtigt. Dazu ist jedoch eine Umsatzsteuervoranmeldung Voraussetzung, außerdem muss einmal im Jahr eine Umsatzsteuererklärung gegenüber dem Finanzamt abgegeben werden. So werden die Differenzbeträge erfasst, die dann an das Finanzamt gezahlt oder vom Finanzamt als Verbindlichkeit eingefordert werden. Die gesetzliche Grundlage hierfür ist § 15 UstG.

Kleinunternehmer, Freiberufler und Selbständige dürfen keinen Vorsteuerabzug vornehmen, wenn sie unter die Kleinunternehmerregelung fallen. Diese Kleinunternehmerregelung ist in § 19 UStG festgelegt und stellt Unternehmern mit kleinen Umsätzen vor die Wahl, ob sie umsatzsteuerpflichtig sein möchten oder nicht. Nimmt ein Unternehmer diese Regelung an und bleibt von der Umsatzsteuerpflicht befreit, so verrechnet er die Umsatzsteuer als Betriebsausgaben in der Einnahmenüberschussrechnung. Ein Abzug der Vorsteuer im Voraus ist dann jedoch nicht möglich.

Auch in der Gründungsphase kann bereits ein Vorsteuerabzug beim Finanzamt für zukünftige Geschäftstätigkeiten beantragt werden, selbst wenn das Gewerbe noch nicht gemeindlich angemeldet ist. In diesem Fall kann der Vorsteuerabzug auf alle Kosten geltend gemacht werden, die im Zuge der Vorbereitungsphase der Existenzgründung anfallen, also auch auf Fachliteratur, Messebesuche, Steuerberater, Büroeinrichtungen und Portokosten.

Vom Vorsteuerabzug sind die Endkunden prinzipiell ausgeschlossen, durch die die Umsatzsteuer zu erbringen ist. Private Endkäufer können deshalb keinen Vorsteuerabzug durchführen. Somit ist auch dann kein Vorsteuerabzug möglich, wenn ein Unternehmer einen privaten Kauf durchführt.

Wie kann die Vorsteuer geltend gemacht werden?

Die Nachvollziehbarkeit des Rechnungsverkehrs ist äußerst wichtig. Daher ist eine korrekte Rechnung mit Name, Steuernummer, Rechnungsnummer, Umfang und Art der Leistung, Rechnungsdatum, Nettobetrag und Umsatzsteuerbetrag die Grundlage, um abziehbare Vorsteuer geltend zu machen. Bei Rechnungen für Beträge unter 150 € genügt die Angabe des Bruttobetrages und des Umsatzsteuersatzes.

Der Vorsteuerabzug wird mithilfe einer Umsatzsteuervoranmeldung gegenüber dem Finanzamt geltend gemacht. Sie muss wahlweise monatlich oder vierteljährlich vom Unternehmer beim Finanzamt eingereicht werden. Als Stichtag gilt der 10. Tag nach Ablauf des Berechnungszeitraumes. Ausschlaggebend für den Vorsteuerabzug ist dabei das Rechnungsdatum, nicht das Zahldatum.

Die Umsatzsteuervoranmeldung wird in aller Regel elektronisch an das Finanzamt übermittelt, wozu das elektronische Steuererklärungssystem ELSTER genutzt werden kann.

Welche Vorsteuern werden zurückerstattet?

Es können alle Umsatzsteuerbeträge als Vorsteuer abgezogen werden, die für das Unternehmen bezahlt wurden. Die einzelnen Vorsteuern werden in § 15 UStG aufgeführt. Diese sind:

- Die Steuer für Lieferungen und Leistungen aus einem anderen Unternehmen für das eigene Unternehmen (sofern eine korrekte Rechnung vorliegt)

- Die Einfuhrumsatzsteuer für Gegenstände, die für das Unternehmen angeschafft wurden

- Die Steuer auf den innergemeinschaftlichen Erwerb von Gegenständen

- Die Steuer für Reverse-Charge-Verfahren, also bei der Umkehrung der Steuerschuldnerschaft (wenn nicht der leistende Unternehmer, sondern der Leistungsempfänger die Umsatzsteuer entrichten muss, z.B. bei Lieferungen eines ausländischen Unternehmens)

- Die Steuer für Auslagerung einer Ware aus einem Umsatzsteuerlager

Wie wird die Vorsteuer berechnet?

Die Vorsteuer wird immer aus dem Netto-Aufwand berechnet. Im deutschen Steuergesetz fallen zwei unterschiedliche Prozentsätze an, die je nach Art der Dienstleistung oder Ware angewendet werden und die in § 12 UStG festgelegt sind. Im Normalfall kommt der Steuersatz von 19 % zur Anwendung, der seit dem 01.01.2007 gültig ist.

Für manche Leistungen gilt der reduzierte Steuersatz von 7 %, beispielsweise für die Tierzucht, zahnärztliche Leistungen oder Personenbeförderung.

In § 4 UStG sind zudem die Ausnahmeregelungen aufgeführt, die von der Umsatzsteuer befreit sind. Sie betreffen etwa die Lieferung ins EU-Ausland Finanzvermittlungen, Eingliederungsmaßnahmen der Arbeitsmarktförderung oder das Vermieten von Grundstücken.

Ihnen gefällt dieser Beitrag? Teilen Sie ihn jetzt!